Baca berita dengan sedikit iklan, klik di sini

ADA satu lagi gelembung yang berpotensi meletus pada 2020: unicorn. Gelembung ini sangat besar karena unicorn adalah perusahaan rintisan berbasis Internet yang valuasinya melampaui US$ 1 miliar.

Masalah bermula dari model bisnis unicorn yang sangat progresif. Valuasinya tidak bergantung pada besarnya untung. Sebab, unicorn umumnya masih “membakar uang”, mencetak kerugian raksasa karena harus mengobral diskon, jorjoran memberikan cash back, ataupun berpromosi gila-gilaan demi menggaet pengguna sebanyak-banyaknya.

Besarnya pengguna inilah yang membuat investor berani menanamkan uang miliaran dolar. Investor pada masa awal unicorn berdiri umumnya pemodal ventura, seperti SoftBank, yang khusus menanamkan investasinya ke perusahaan rintisan. Mereka tetap masuk kendati perusahaan itu masih rugi.

Pertimbangannya, kelak jika si unicorn sudah menguasai pasar karena jumlah penggunanya sangat besar, nilainya tumbuh berkali lipat. Jika nilai perusahaan itu melampaui US$ 10 miliar, unicorn pun berubah status menjadi decacorn. Dan pemodal ventura tak berniat menjadi pemilik permanen. Mereka ingin keluar secepatnya mengambil untung, biasanya saat si unicorn akhirnya bisa go public, menjual saham di bursa.

Skenario ini sayangnya tak selalu berjalan mulus. Tahun lalu mulai muncul fenomena pasar tak akan begitu saja menelan gelembung unicorn atau decacorn yang irasional. Nilainya yang tak didasari perhitungan fundamental membuat pasar langsung mengoreksi. Berbeda dengan pemodal ventura yang tak peduli terhadap faktor fundamental, pasar tak mau hanya berpijak pada asumsi bahwa jumlah pengguna yang besar bakal mendatangkan uang. Sepanjang pengguna yang berjuta-juta itu tak berujung pada laba, maaf saja, harga saham perusahaan tersebut pasti jatuh.

Itulah yang terjadi pada Uber, perusahaan taksi online paling terkenal sejagat. Setelah Uber mencatatkan saham di Wall Street, New York, Amerika Serikat, pada Mei 2019, harga sahamnya ambyar. Uber mengumumkan kerugian US$ 5,2 miliar pada kuartal II 2019 dan US$ 1,2 miliar pada kuartal berikutnya. Harga saham Uber, yang senilai US$ 45 saat penawaran perdana, ambles ke titik terendahnya, US$ 25,99, pada pertengahan November 2019.

Kisah horor Uber menjadi preseden buruk bagi perusahaan rintisan yang ingin menjual saham di bursa. Yang langsung merasakannya adalah WeWork, penyedia ruang kerja bersama atau co-working space. Rencana penawaran sahamnya pada Agustus 2019 gagal total. Pasar menolak WeWork, yang ingin masuk dengan valuasi US$ 47 miliar. SoftBank, salah satu investor awal WeWork, terpaksa mengambil alih sebagian besar saham dari investor lain pada Oktober 2019. Dalam transaksi itu, valuasi WeWork diperkirakan tinggal US$ 8 miliar.

Pelajaran pahit inilah yang kini menghantui pasar finansial. Perusahaan rintisan yang masih membutuhkan suntikan modal tak mudah lagi mendapatkan investor yang mengabaikan faktor fundamental. Jumlah pengguna yang berjuta-juta pun tak akan menarik jika gagal menghasilkan laba.

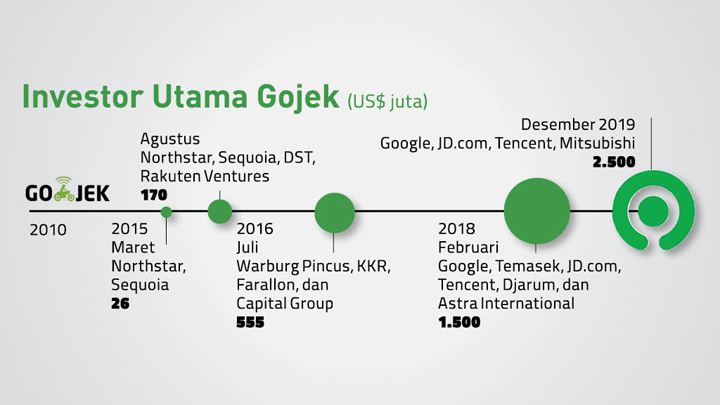

Unicorn asal Indonesia tentu juga menghadapi ujian ini. Salah satunya Gojek, yang selama ini sudah berhasil menghimpun dana hingga US$ 8,7 miliar dari investornya. Gojek juga harus terus menghimpun dana baru sampai perusahaan ini berhasil menghasilkan laba dari operasinya. Terakhir, menurut laporan Financial Times, Gojek sedang menghimpun tambahan dana lagi senilai US$ 2,5 miliar hingga pengujung Januari 2020.

Satu hal positif dari Gojek adalah profil investornya agak berbeda dengan WeWork, yang mengandalkan SoftBank. Investor utama di Gojek adalah perusahaan-perusahaan mapan yang tak hanya berpijak pada jumlah pengguna untuk menakar investasinya sebagaimana halnya pemodal ventura. Ada nama besar seperti Google, Temasek, Mitsubishi, Djarum, Astra International, dan Tencent yang sudah menanamkan uang ke Gojek.

Kendati demikian, bukan berarti ujian berat buat Gojek sudah terlewati. Begitu pula halnya dengan unicorn atau decacorn lain. Mereka harus mampu mengubah model bisnis agar segera mencetak laba dan mampu beroperasi secara sehat sebagai perusahaan komersial. Tanpa itu, siklus penghimpunan dana dari investor tak akan pernah berakhir. Padahal investor sudah mulai jera dengan gambaran muluk valuasi irasional. Kalau situasi ini tak berubah, gelembung unicorn ataupun decacorn yang masih “membakar uang” bisa benar-benar meletus pada 2020.

Baca berita dengan sedikit iklan, klik di sini

Baca berita dengan sedikit iklan, klik di sini

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo