Baca berita dengan sedikit iklan, klik di sini

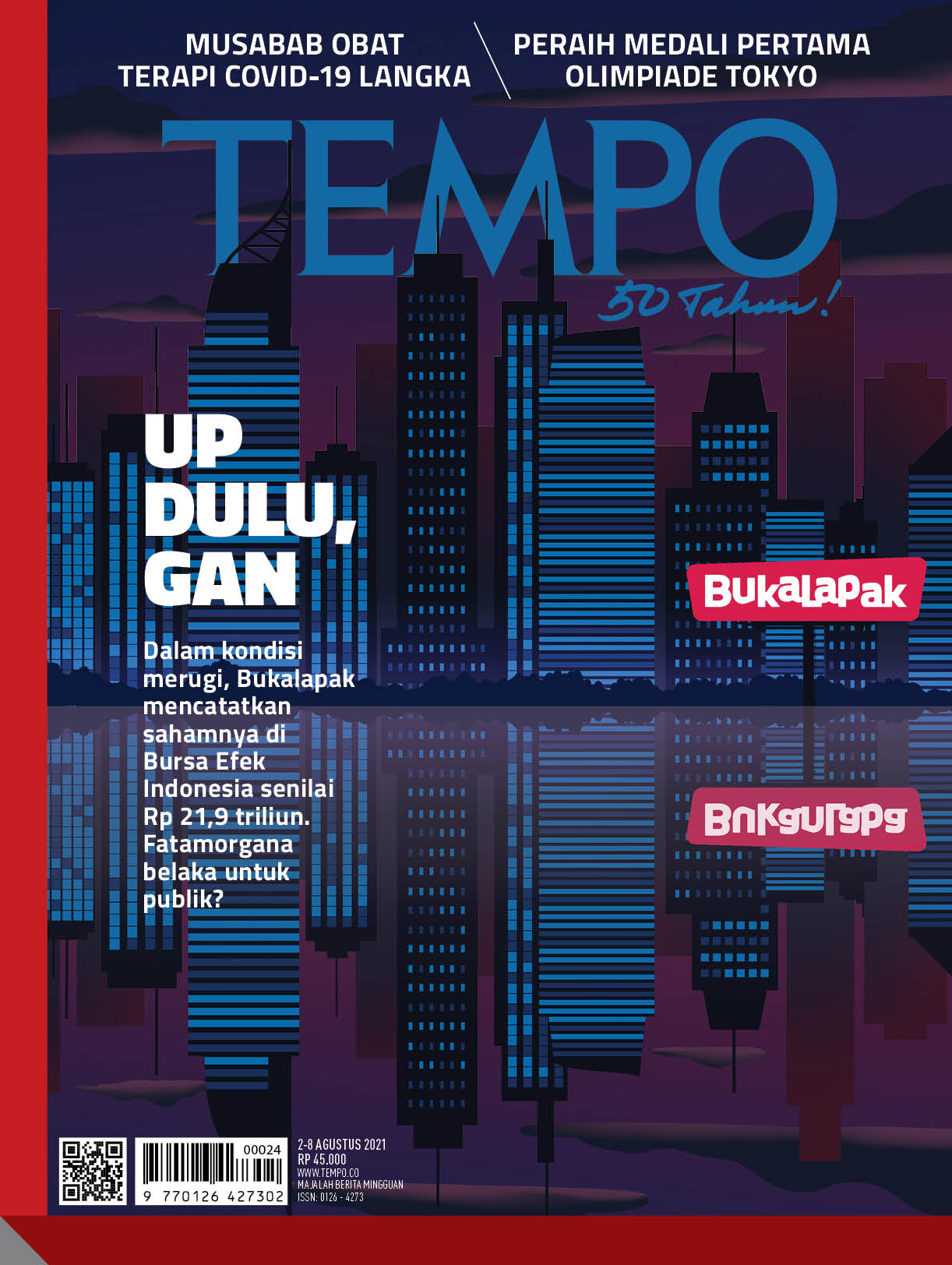

BAMBANG Permadi Soemantri Brodjonegoro melihat penunjukannya menjadi Komisaris Independen sekaligus Komisaris Utama Bukalapak pada April 2021 sebagai penanda bahwa perusahaan rintisan berbasis digital ini makin serius menjalankan rencana go public atau IPO Bukalapak. Benar saja, dalam rentang tiga bulan setelahnya, startup yang dibangun pada 2010 itu melakukan penawaran umum perdana (initial public offering/IPO) saham di Bursa Efek Indonesia (BEI). “Dengan masuk ke pasar modal, tanggung jawab ke shareholder meningkat,” kata Bambang kepada Retno Sulistyowati, Khairul Anam, dan Aisha Shaidra dari Tempo dalam konferensi video, Kamis, 29 Juli lalu.

Baca berita dengan sedikit iklan, klik di sini

Mantan Menteri Riset dan Teknologi ini menilai IPO Bukalapak menandai gelombang baru startup teknologi digital di Indonesia yang tak alergi terhadap tuntutan keterbukaan di lantai bursa. Besarnya animo pasar, yang dibuktikan dengan kelebihan permintaan (oversubscribed) di masa penawaran saham Bukalapak, juga menjadi sinyal kesadaran investor akan potensi jangka panjang perusahaan digital.

Baca berita dengan sedikit iklan, klik di sini

Kapan keputusan IPO Bukalapak ini diambil?

Sudah cukup jauh, sebelum saya bergabung pada April 2021. Keputusan ini diambil terutama setelah melihat minat investor potensial. Juga momentum yang tidak boleh dilewatkan adalah Bukalapak perusahaan berbasis digital pertama yang melakukan IPO. Selama roadshow ternyata peminatnya banyak. Yang paling penting juga adalah bahwa ini akan jadi yang terbesar.

Peminatnya banyak dari luar negeri?

Sama dengan emiten lain, mungkin banyak dari investor luar. Kami juga berharap, tentunya, distribusi sahamnya bisa dinikmati investor retail dan para mitra Bukalapak. Kami pernah bertemu dengan presiden. Presiden menekankan kegembiraan beliau jika Bukalapak melakukan IPO di Indonesia. Kebetulan sampai hari ini mayoritas pemilik Bukalapak investor dalam negeri sehingga IPO di Jakarta.

Tahun lalu ada beberapa startup yang akan melakukan IPO. Ternyata Bukalapak mendahului....

Barangkali iya. Tapi menurut saya yang pertama ini adalah suatu inisiatif bagus dari Otoritas Jasa Keuangan dan BEI. Kita harus melihat perkembangan di negara lain. Di Wall Street, top of the discussion adalah perusahaan digital: Amazon, Microsoft, Google, Facebook, Oracle. Nature perusahaan digital selalu harus fundraising supaya valuasi naik; kegiatan usaha, termasuk sales, naik; dan ujungnya profit membaik. Tapi, kalau tidak didukung oleh regulator baik OJK maupun bursa, percuma. Kebetulan kami melihat OJK dan BEI sadar bahwa rule of the game di bursa lain itu sudah berubah.

Secara buku, Bukalapak masih merah. Apa sebenarnya yang menarik sehingga IPO Bukalapak ini tetap oversubscribed?

The future. Makin banyak investor saham yang orientasinya lebih ke jangka panjang. Dukungan dari regulasi pada bottom line (laba bersih perusahaan) tadi juga berpengaruh. Kalau bottom line yang dijadikan indikator, enggak akan ada perusahaan digital yang jadi terbuka—karena semua perusahaan berbasis digital masih merugi. Ini kemudian difasilitasi supaya perusahaan digital bisa masuk. Tentunya valuasi yang terus meningkat akan jadi daya tarik. Ya bukan (cari) dividen.

Tapi mencari selisih jual sahamnya nanti?

Ya, capital gain. Soal “bakar-bakaran” duit, justru itu yang membuat saya tertarik memperkuat Bukalapak. Mungkin Bukalapak ada bakar duit, tapi enggak sampai bikin panas. Bukalapak, saya lihat, tingkat kerugiannya sekarang relatif paling kecil dibanding perusahaan sejenis. Sudah mulai ada upaya menuju bottom line yang lebih bagus. Secara value memang Bukalapak bukan yang paling besar, nomor tiga atau empat. Itu juga mengapa kami mulai masuk ke pasar modal. Dengan masuk ke pasar modal, tanggung jawab ke shareholder meningkat.

Sudah tidak bisa semaunya berbelanja?

Dan juga harus hati-hati mengelola perusahaan, karena ekspektasi itu selalu ada dari para pemegang saham.

Rencananya, 66 persen hasil fundraising dimanfaatkan buat modal kerja. Apakah tetap ada strategi bakar uang?

Tetap ada bakar duit ini, tapi diusahakan diseimbangkan. Promosi tetap ada, tapi juga memperbaiki bottom line. Sudah ada efisiensi biaya cukup tajam, mencoba membatasi dengan tidak mengandalkan promosi.

Sudah ada calon investor jangkar?

Yang pasti dari asing sudah banyak nama besar yang masuk, yang diharapkan bisa jadi anchor. Saya enggak bisa buka. Kami perlu anchor supaya kinerja saham Bukalapak bisa menimbulkan optimisme.

Lalu hengkang.... Ini kekhawatiran banyak kalangan bahwa IPO Bukalapak ini menjadi exit strategy investor lama?

Kalau melihat pemegang saham lama, mereka tampaknya masih bertahan, termasuk para pendiri. Pemegang saham come and go, tapi pasti tetap ada anchor yang bisa mengendalikan meski tidak 100 persen.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo