Baca berita dengan sedikit iklan, klik di sini

Poin penting

Bukalapak berencana menggeber pengembangan mitra dengan dana hasil IPO.

Belanja akuisisi mitra Bukalapak tak murah, tapi menghasilkan.

Sejumlah startup besar juga menyiapkan go public.

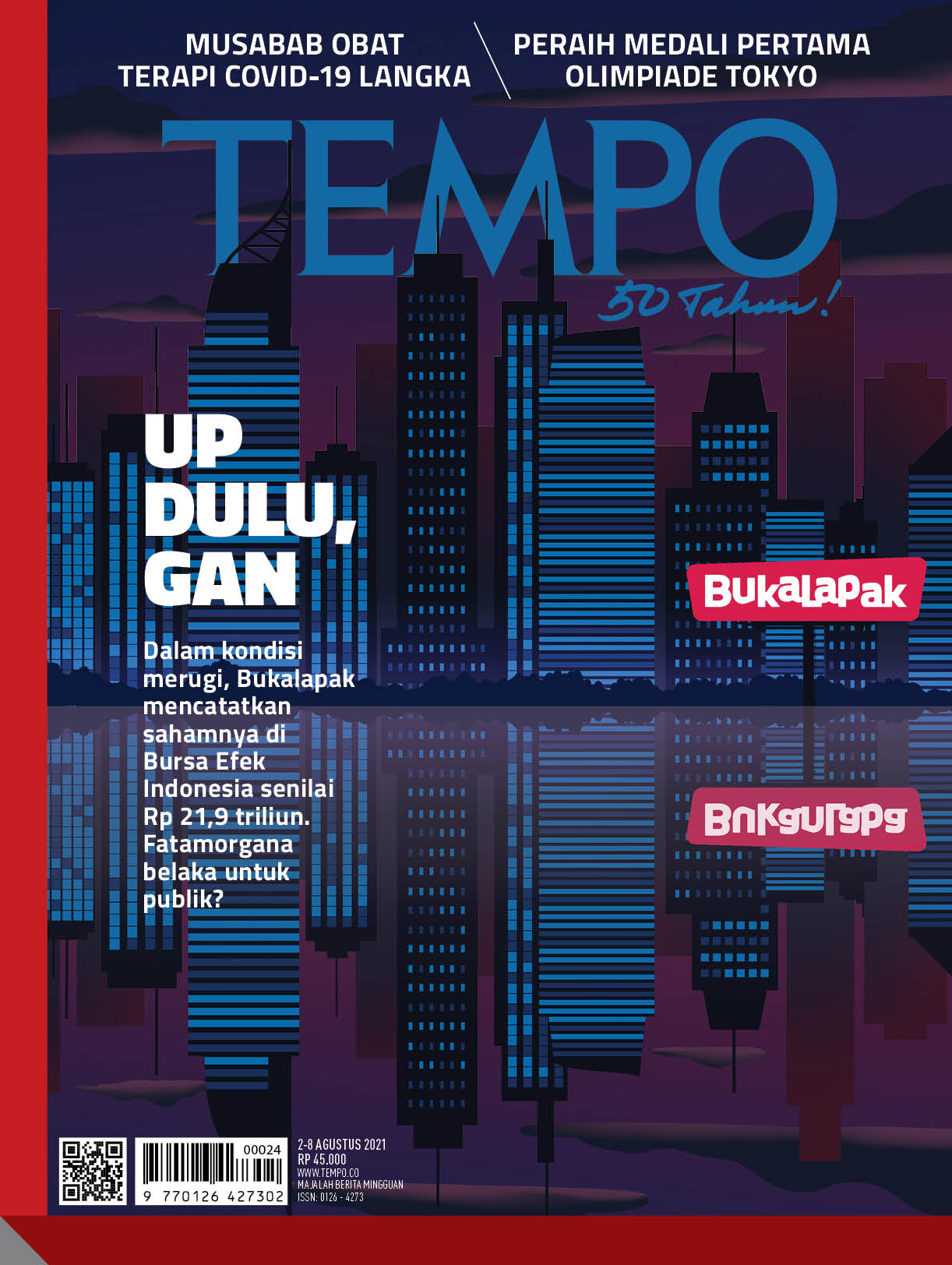

BELAKANGAN ini, isi kepala Muhammad Rachmat Kaimuddin, Presiden Direktur PT Bukalapak.com Tbk, tak bisa lepas dari rencana pencatatan perdana saham Bukalapak di Bursa Efek Indonesia pada Jumat, 6 Agustus mendatang. "Pikirannya terus-terusan ke tanggal 6 Agustus," ujar Bambang Permadi Soemantri Brodjonegoro kepada Tempo, Rabu, 28 Juli lalu.

Baca berita dengan sedikit iklan, klik di sini

Bambang Brodjonegoro, mantan Menteri Perencanaan Pembangunan Nasional, sejak akhir April lalu ditunjuk menjadi Komisaris Utama Bukalapak. Dalam rapat umum pemegang saham kala itu, keputusan menjadikan Bukalapak sebagai perusahaan terbuka makin bulat. Pada 6 Agustus mendatang, BUKA—kode saham Bukalapak—secara resmi akan tercatat di papan perdagangan Bursa Efek Indonesia, babak akhir proses penawaran umum perdana (IPO) saham yang efektif dimulai pada 26 Juli, Senin pekan lalu.

Baca berita dengan sedikit iklan, klik di sini

Tapi bukan seremoni pencatatan saham perdana di papan bursa yang menggelayuti kepala jajaran manajemen Bukalapak. Kepada Bambang, Rachmat mengungkapkan besarnya tanggung jawabnya atas dana triliunan rupiah yang bakal masuk dari IPO. "Ini kayak minjem dari masyarakat, harus mikir bener bagaimana cara ngembaliinnya," kata Bambang mengulang ucapan koleganya. Rachmat, mantan Direktur Keuangan dan Perencanaan PT Bank Bukopin Tbk, menakhodai Bukalapak sejak 9 Desember 2019, menggantikan Achmad Zaky Syaifudin, yang juga pendiri perseroan.

Akan ada 25 persen saham baru yang dilepas kepada masyarakat dengan harga Rp 750-850 per lembar. Dana yang akan terkumpul dari penjualan itu bisa mencapai sekitar Rp 21,9 triliun, melampaui rekor IPO yang sebelumnya disandang oleh PT Adaro Energy Tbk senilai Rp 12,23 triliun pada 2008.

Dengan menjadi anggota bursa, setiap strategi perusahaan kudu diputuskan lewat persetujuan pemegang saham. Pengelolaan bisnisnya juga harus transparan, lebih prudent, lantaran ada ekspektasi dari pemegang saham publik. "Masuk ke pasar modal tanggung jawab ke shareholder meningkat dibanding tetap seperti sekarang," ucap Bambang.

Dalam prospektus, Bukalapak berencana menggunakan 100 persen hasil IPO untuk modal kerja. Sebanyak 66 persen buat Bukalapak sebagai induk, sisanya untuk modal kerja serta membayar utang anak usaha. Dalam paparan publik rencana IPO, 9 Juli lalu, Rachmat menyebutkan suntikan modal segar ini akan mempercepat pengembangan perusahaan, terutama para Mitra Bukalapak.

•••

BUKALAPAK memang telah beralih dari pemain e-commerce menjadi pelaku all-commerce. Platform ini kini tidak hanya melayani perdagangan di marketplace, tapi juga bergerak di jagat darat dengan menggandeng 7,5 juta warung lewat layanan Mitra Bukalapak. Dengan fitur ini, Bukalapak mengajak jutaan warung menjadi mitra mereka. Bukalapak berperan sebagai pemasok barang konsumsi yang bergerak cepat (FMCG), juga produk virtual seperti pulsa telepon seluler dan tiket.

Hingga akhir 2020, jumlah mitra yang terdaftar di platform Bukalapak mencapai 6,9 juta. Tapi, dari jumlah itu, hanya 3,6 juta mitra yang tercatat melakukan transaksi setidaknya satu kali sepanjang tahun yang sama.

Masalah lain: sebagian besar transaksi Bukalapak masih berasal dari mitra tier-1, pelapak di kota besar seperti Jakarta, Surabaya, Medan, Bandung, dan Semarang. "Tujuh puluh persen transaksi itu masih terpusat di kota besar," kata Rachmat, 9 Juli lalu. Bukalapak, dia menambahkan, membidik potensi pasar di daerah non-tier 1, yakni kota kecil dan perdesaan, yang dalam estimasi perseroan masih ada 90 persen yang belum tergarap.

Fokus ke mitra usaha mikro, kecil, dan menengah (UMKM) itulah yang diklaim Bukalapak sebagai pembeda layanan mereka dengan penyelenggara e-commerce lain. Bukalapak.com sebagai lokapasar, tutur Direktur Bukalapak Teddy Nuryanto Oetomo, hanya satu di antara beberapa platform yang dipunyai perseroan. Platform lain adalah Mitra Bukalapak, yang digeber perusahaan sejak 2017. Konsep ini, Teddy menjelaskan, menjadikan Bukalapak lebih mirip dengan Shopify ketimbang Amazon. Di Shopify, pelapak membangun situs penjualan sendiri, juga harus menjaga reputasi secara mandiri. “Strategi kami membantu UMKM membesarkan bisnis mereka tidak hanya dari platform Bukalapak,” ujar Teddy.

Itu sebabnya manajemen Bukalapak mulai cuek terhadap popularitas platform mereka yang tertinggal dibanding pemain lain. Laporan iPrice, penyedia layanan riset dan data e-commerce di Asia Tenggara, menempatkan Bukalapak di belakang Shopee dan Tokopedia sebagai platform toko online yang paling banyak dikunjungi di Indonesia.

Toh, strategi membangun mitra ini belakangan mulai membuahkan hasil. Kontribusi mitra terus meningkat terhadap total nilai transaksi terbayar (total processing value/TPV) di platform perseroan yang mencapai Rp 85,08 triliun pada 2020. Sepanjang tahun lalu, TPV Mitra Bukalapak senilai Rp 22,88 triliun, naik dua kali lipat dari capaian 2019. Sedangkan TPV marketplace naik 32 persen menjadi Rp 62,2 triliun.

Walau begitu, biaya pengembangan Mitra Bukalapak ini tak murah. Pada 2019, layanan ini menambah beban penjualan dan pemasaran perseroan dalam bentuk biaya akuisisi mitra senilai Rp 2,32 triliun. Baru pada 2020 beban itu berkurang menjadi Rp 1,52 triliun. “Perseroan mengatribusikan penurunan ini dengan makin matangnya strategi mitra perseroan yang membutuhkan investasi awal yang signifikan,” demikian bunyi pernyataan Bukalapak dalam prospektusnya.

•••

SEJUMLAH perusahaan rintisan bidang teknologi yang telah berstatus unicorn hingga decacorn juga diketahui sudah mencanangkan rencana menjadi perusahaan terbuka. Salah satunya GoTo, holding yang menaungi Tokopedia dan Gojek. "Ini (IPO) menjadi salah satu tujuan kami untuk dapat mendukung pertumbuhan perusahaan ke tahap selanjutnya," ujar Chief Corporate Affairs Gojek Nila Marita pada Jumat, 30 Juli lalu.

Menawarkan saham kepada publik adalah salah satu strategi perusahaan untuk menggaet pendanaan baru. Menjadi perusahaan terbuka juga langkah yang tak bisa dihindari jika perusahaan rintisan ingin naik kelas menjadi perusahaan mapan.

Kabar yang beredar sejak April lalu menyebutkan J&T Express, perusahaan kurir berbasis teknologi yang berkantor di Pluit, Jakarta Utara, juga berencana menawarkan saham perdana kepada publik. J&T Express dikabarkan mengincar pendanaan sampai US$ 1 miliar atau sekitar Rp 14,4 triliun, dengan target paling cepat pada kuartal IV 2021, di bursa saham New York, Amerika Serikat.

J&T Express tumbuh seiring dengan berkembangnya pasar niaga online. Laporan CB Insights pada April 2021 mencatat valuasi J&T Express menyentuh US$ 7,88 miliar. Bisnis yang dibangun Jet Lee, yang juga dikenal sebagai pembangun jaringan telepon seluler Oppo Indonesia, itu telah menyandang status unicorn, perusahaan rintisan dengan nilai di atas US$ 1 miliar. Kini J&T Express tercatat memiliki dua investor utama, Hillhouse Capital Group dan Boyu Capital.

Dihubungi mengenai kabar itu, Direktur Utama J&T Express Robin Lo tak memberikan respons. Adapun Public Relations PT Global Jet Express, yang menaungi J&T Express, Diego Prayoga, menolak berkomentar. "Belum ada informasi yang dapat disampaikan terkait dengan hal tersebut," tutur Diego, Kamis, 29 Juli lalu.

Traveloka juga sempat digadang-gadang bakal menawarkan saham perdana kepada publik lewat bursa New York pada tahun ini. Namun, tak seperti bisnis lokapasar dan jasa kurir yang mendulang cuan di masa pandemi Covid-19, startup perjalanan dan leisure seperti Traveloka harus gigit jari. Sejumlah pembatasan mobilitas manusia selama masa pandemi menghambat pertumbuhan bisnis mereka.

Menurut Reza Juniarshah, Head of Corporate Communications Traveloka, bisnis Traveloka sempat pulih sejak Juli tahun lalu, ketika minat konsumen melakukan perjalanan domestik dan berlibur kembali meningkat. Namun kita tahu, pemulihan yang baru sebentar itu harus terjeda akibat gelombang kedua pandemi sejak Juni 2021. “Saat ini belum ada informasi lebih lanjut yang dapat kami sampaikan karena kami masih dalam tahap persiapan untuk menjadi perusahaan publik,” ujar Reza pada Rabu, 28 Juli lalu.

Menurut pengamat ekonomi digital dari Institut for Development of Economics and Finance, Nailul Huda, bagaimanapun, bisnis wisata yang menjadi jantung usaha Traveloka sedang menurun. "Kalau mau IPO, Traveloka harus menggandeng investor besar untuk menaikkan kepercayaan investor lain," ucap Huda pada Rabu, 28 Juli lalu. Kabar baiknya, semua pemain startup kini punya waktu untuk melihat bagaimana kelanjutan nasib Bukalapak yang menjajal menjadi unicorn pertama di lantai bursa.

AISHA SHAIDRA

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo