Baca berita dengan sedikit iklan, klik di sini

Poin penting

Bukan hanya pasar yang waswas mengikuti proses IPO GoTo.

GoTo go public ketika harga perusahaan teknologi berguguran di pasar saham internasional.

Dua aturan baru jadi karpet merah bagi GoTo masuk bursa di tengah kerugian triliunan rupiah.

FRISCA Devi Choirina memilih tak beropini ketika PT Bukalapak.com Tbk menawarkan saham perdananya kepada publik alias melakukan initial public offering (IPO) pada Agustus tahun lalu. Frisca, salah satu pendiri sarana edukasi sosial di bidang pasar modal Ngertisaham, kembali tak mau menyampaikan pendapat tatkala PT GoTo Gojek Tokopedia mulai menjajakan saham perdana pada Selasa, 15 Maret lalu. “Cukup sensitif untuk beropini,” kata perempuan 30 tahun itu pada Jumat, 18 Maret lalu.

Baca berita dengan sedikit iklan, klik di sini

Penawaran saham publik perdana kali ini sebetulnya lebih menggoda. GoTo—begitu merek dagang perusahaan ini—merupakan korporasi teknologi terbesar setelah dibentuk dari merger Gojek dan Tokopedia, dua raksasa startup di Tanah Air—masing-masing dikembangkan PT Aplikasi Karya Anak Bangsa dan PT Tokopedia. GoTo juga menjadi induk GoTo Financial yang dulu dikenal sebagai Gopay.

Baca berita dengan sedikit iklan, klik di sini

Toh, Frisca tetap ogah memberikan penilaian yang bisa menjadi panduan bagi investor pasar modal. Dia merasa trauma atas rentetan kejadian setelah Bukalapak masuk bursa pada tahun lalu. “Banyak investor yang kena pompom dan nyalahin influencer,” ujar Ketua Nasional Komunitas Investor Saham Pemula itu. “Kami (Ngertisaham) enggak mau ambil risiko.”

Pada Agustus 2021, banyak pesohor di media sosial mempromosikan IPO Bukalapak. Tagar #BukalapakIPO tersebar di mana-mana. Harga saham Bukalapak yang pertama kali dibuka Rp 850 per lembar anteng, terus naik hingga mencapai titik tertinggi di kisaran Rp 1.300 per lembar.

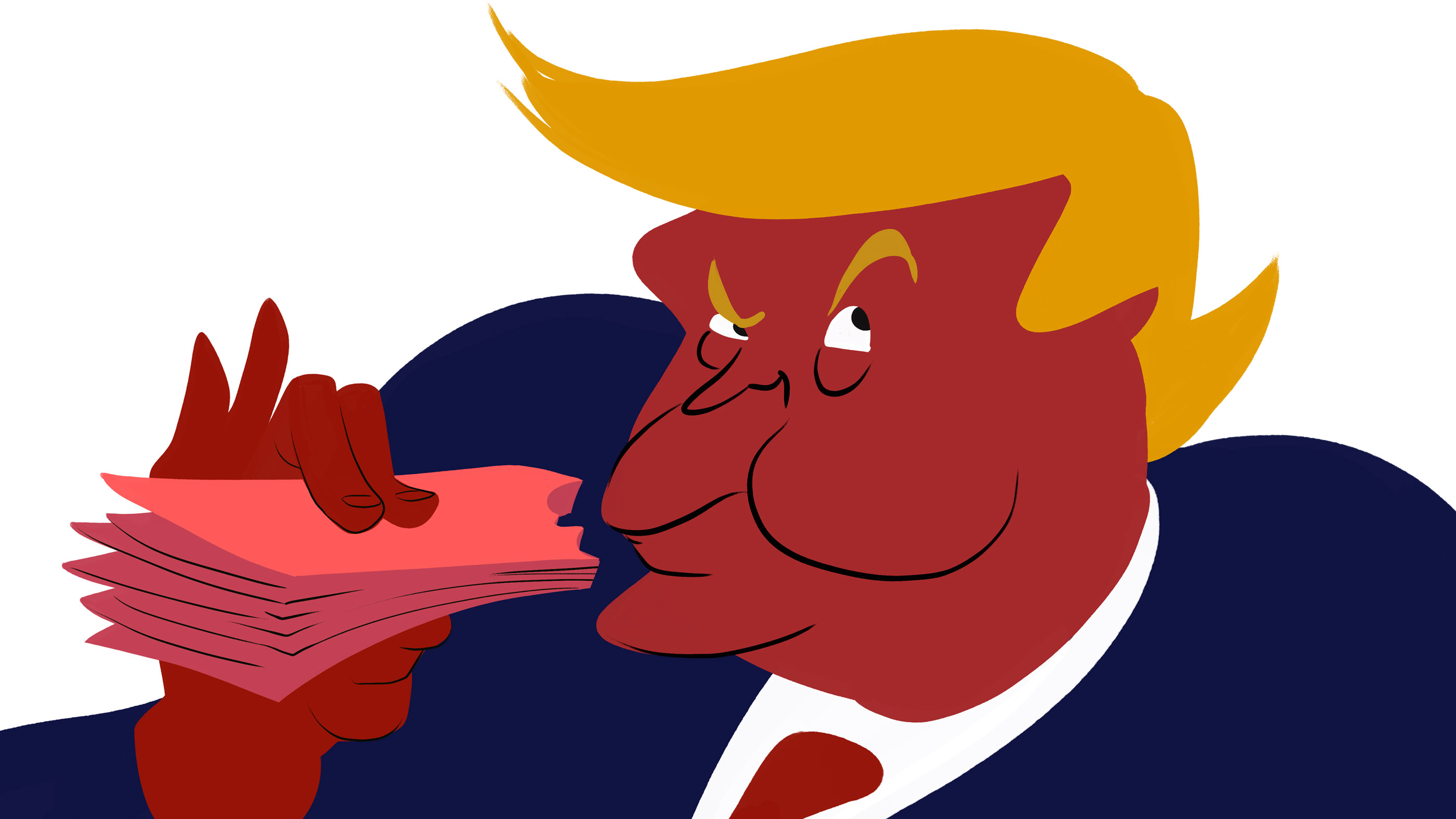

Ilustrasi penawaran saham PT GoTo Gojek Tokopedia Tbk di perusahaan sekuritas. Tempo/Ratih Purnama

Harga BUKA—kode saham Bukalapak—mulai terkulai pada awal Oktober 2021, nyungsep di bawah harga IPO. Aksi jual besar-besaran, tak lama setelah IPO, menjadi biangnya. Broker PT Citigroup Sekuritas Indonesia tercatat menjadi penjual terbesar. Selama empat hari, sampai 13 Agustus 2021, Citi melepas 975.269.600 lembar saham Bukalapak dengan nilai transaksi penjualan Rp 1,102 triliun.

Sejak awal tahun ini, harga BUKA nyaris tak pernah bisa lepas dari fase bearish alias turun terus. Sepekan terakhir, harga BUKA rontok 7,79 persen, tinggal Rp 268 per lembar saham pada penutupan perdagangan, Jumat, 18 Maret lalu.

Frisca memilih berhati-hati ketika kali ini GoTo menyusul Bukalapak. Jumlah pengikut Ngertisaham di Instagram mencapai 1,3 juta akun, mayoritas investor muda dan pemula. Walau begitu, agar tak ketinggalan ramainya aksi korporasi ini, Ngertisaham tetap mempublikasikan salinan informasi umum dari materi paparan publik IPO GoTo pada Selasa, 15 Maret lalu. Dalam konten yang diunggah pada Rabu, 16 Maret lalu, itu, Ngertisaham menuliskan penafian: “Untuk materi edukasi, bukan ajak beli atau beli saham tertentu”.

Hiruk GoTo masuk bursa tidak hanya merambat di kalangan investor retail. Saat memaparkan rencana IPO dan membuka masa penawaran awal pada Selasa, 15 Maret lalu, Direktur Utama GoTo Andre Soelistyo menyebutkan perusahaan akan menawarkan 52 miliar lembar saham seri A, atau setara dengan 4,35 persen total saham, antara lain kepada karyawan tetap, mitra pengemudi Gojek, pedagang di lokapasar Tokopedia, serta pengguna aktif ekosistem digital mereka.

Periode pemesanan awal saham GoTo akan berakhir pada 21 Maret mendatang, dengan perkiraan penawaran umum perdana pada 29-31 Maret di harga yang sudah terbentuk. Nantinya, penjatahan saham digelar pada 31 Maret, kemudian pencatatan di Bursa Efek Indonesia dilakukan pada 4 April.

Direktur Utama GoTo Andre Soelistyo (tengah) melakukan pemaparan saat penawaran umum perdana saham (Initial Public Offering) PT GoTo Gojek Tokopedia Tbk, 15 Maret 2022. YouTube

GoTo menawarkan sahamnya pada rentang harga Rp 316-346 per lembar. Targetnya, perseroan bisa meraup pendanaan hingga Rp 17,9 triliun. Jika pasar membentuk harga tertinggi, Rp 346 per lembar, kapitalisasi pasar GoTo bakal mencapai Rp 413,7 triliun, terbesar keempat di Bursa Efek Indonesia setelah PT Bank Central Asia Tbk, PT Bank Rakyat Indonesia (Persero) Tbk, dan PT Telkom Indonesia (Persero) Tbk.

Sehari setelah paparan publik GoTo disampaikan, Savitri Amir menerima pesan masuk dari alamat surat elektronik Tokopedia. Pedagang di Tokopedia ini ditawari membeli saham GoTo. Savitri melewatkan tawaran tersebut. “Karena aku enggak jual-beli dan investasi di saham,” kata Savitri, yang juga karyawan sebuah perusahaan swasta di Jakarta, pada Jumat, 18 Maret lalu.

Tokopedia mengirim pesan serupa kepada Savitri pada Sabtu pagi, 19 Maret lalu. Kali ini penawaran disampaikan lewat WhatsApp. Savitri membatu. “Sama sekali enggak ingin. Apalagi sempat membaca berita tentang anjloknya harga saham Bukalapak itu,” tuturnya.

Berbeda dengan Savitri, Syarifah Namira Fitrania bersemangat menyambut IPO GoTo. Peneliti pada Creco Consulting itu—wadah pemikir bikinan ekonom senior Chatib Basri dan Raden Pardede—langsung memesan 300 lot saham GoTo pada hari kedua pemesanan awal, Rabu, 16 Maret lalu. Dia memesan di harga teratas, Rp 346, dengan menyiapkan modal sampai Rp 10,38 juta untuk menggondol 30 ribu lembar saham GoTo. “Taruh harga atas biar dapat alokasi yang banyak,” ucap Namira kepada Tempo lewat sambungan telepon pada Sabtu, 19 Maret lalu.

Namira mengaku menjadi salah satu investor retail yang kena getah anjloknya harga saham Bukalapak pada tahun lalu, meski secara total dia mengklaim masih untung. Dia tidak kapok, tetap ingin membeli saham GoTo kendati sejumlah analis, juga GoTo dalam prospektusnya, menyebutkan diperlukan waktu lama bagi perusahaan untuk mendulang untung.

Maklum, Namira akan memperlakukan saham GoTo yang hendak ia genggam ini sebagai investasi jangka pendek. Dia akan segera menjualnya begitu harganya naik. Dia tak berpikir untuk menjadikan saham GoTo koleksi yang akan dibekap dalam jangka panjang dengan harapan mendapat dividen. “Bukalapak saja bisa naik sampai Rp 1.000—dari harga perdana Rp 850 per lembar. GoTo ini minimal bisa naik sampai Rp 500 per lembar,” kata Namira penuh keyakinan.

Ibu dua anak itu percaya harga saham GoTo bakal melejit. Harga awal yang ditawarkan perusahaan juga mengejutkan Namira, jauh di bawah perkiraannya di kisaran Rp 500-600 per lembar.

Bagi investor sekaligus pengamat pasar modal Teguh Hidayat, tawaran harga saham GoTo sebetulnya mahal. Rentang harga Rp 316-346 memang tampak murah. Harga itu baru terlihat mahal ketika dikalikan dengan jumlah lembar dan porsi saham yang akan diperoleh investor.

GoTo dalam prospektus awal menyebutkan 52 miliar lembar saham yang ditawarkan kepada publik itu adalah saham baru yang dikeluarkan dari portofolio, dengan nilai nominal Rp 1 per saham. Artinya, Teguh menjelaskan, investor awal GoTo hanya mengeluarkan Rp 1 untuk mendapatkan satu lembar saham.

Adapun investor baru, yang kebanyakan investor retail dan akan masuk lewat IPO, harus merogoh Rp 316-346 untuk memperoleh satu lembar saham, lebih tinggi 300 kali lipat. Sementara itu, nilai nominal saham Bukalapak saat IPO sebesar Rp 50 per lembar. Harga tawaran perdana Rp 850 per lembar saham hanya 17 kali lipat nilai nominal tersebut. “Siapa yang dapat bagian cuci piring di GoTo ini? Ya, investor retail,” ujar Teguh pada Jumat, 17 Maret lalu.

Teguh mensinyalir GoTo menawarkan harga “murah” agar mudah masuk ke wilayah psikologis investor. Yang penting, target valuasi awal perusahaan sebesar Rp 400-an triliun tidak bergeser. Untuk itulah, Teguh menambahkan, strategi yang diambil adalah menawarkan harga yang murah tapi memecah lembar sahamnya dalam jumlah jumbo. Prospektus awal GoTo menunjukkan total saham perusahaan lebih dari 1,195 triliun lembar. “Ini belum pernah terjadi, sampai 1 triliun lembar,” tutur Teguh. “Perusahaan lain itu paling banyak 100 miliar lembar sahamnya.”

Dengan nilai nominal Rp 1 per lembar saham, Teguh mengalkulasi, investor awal dan para pendiri tetap mendapat cuan 50 kali lipat kendati GoTo nantinya terjungkal menjadi saham gocapan. Dengan kata lain, dia menyimpulkan, IPO GoTo hanya strategi buat investor awal untuk keluar sambil menggondol keuntungan. “Perkara investor retail nanti rugi, itu urusan mereka,” kata Teguh. “Yang maksa beli siapa? Kan, enggak ada.”

Kepala Riset Samuel Sekuritas Indonesia Suria Dharma juga beranggapan bahwa rentang harga Rp 316-346 per lembar saham ditawarkan GoTo agar investor retail sanggup membeli. Sedangkan pemecahan saham juga dilakukan oleh perusahaan publik untuk memperbesar jumlah saham yang beredar. “Kalau memang ini masih dianggap mahal, ya sudah, enggak usah beli,” ucap Suria pada Jumat, 18 Maret lalu.

Dia mengingatkan, sudah menjadi kelaziman bagi perusahaan berbasis teknologi bahwa valuasi dihitung berdasarkan gross merchandise value (GMV) atau gross transaction value (GTV), yaitu nilai total barang yang dijual atau ditransaksikan selama jangka waktu tertentu. Proyeksi kapitalisasi pasar GoTo dengan harga saham Rp 346 per lembar adalah sebesar Rp 413,7 triliun. Sedangkan GTV GoTo sepanjang sembilan bulan 2021 mencapai Rp 324 triliun. “Kalau minat penawaran awal GoTo kurang, yang akan terbentuk adalah harga bawah,” ujar Suria.

•••

MOMENTUM GoTo masuk bursa saham sebetulnya serba canggung. Sentimen pasar sedang tidak bagus terhadap saham-saham perusahaan sejenis yang lebih dulu melantai di bursa. Harga saham Grab Holdings Ltd di bursa NASDAQ—bursa terbesar kedua di dunia setelah NYSE—jatuh tinggal US$ 4,1 pada 18 Maret 2022 waktu setempat. Ketika dilepas ke publik dalam IPO, Desember 2021, harga Grab senilai US$ 13 per lembar.

Harga saham Sea Limited pun dalam tren penurunan di bursa NYSE. Sempat menyentuh US$ 357,78 per lembar pada Oktober 2021, grafik harga saham induk Shopee itu bak wahana roller coaster yang cenderung menurun tajam. Hingga Jumat, 18 Maret lalu, saham Sea bertengger di harga US$ 122,54. “Sebelum ini IPO-nya gampang banget. Nah, sekarang GoTo lebih berhati-hati,” ucap Suria Dharma, Kepala Riset Samuel Sekuritas Indonesia.

Bentuk kehati-hatian GoTo itu, antara lain, menurunkan valuasi perusahaan yang semula ditaksir berada di kisaran Rp 600 triliun. Strategi lain adalah menurunkan harga per lembar saham agar terjangkau oleh investor retail.

GoTo baru merealisasi rencana IPO pada 2022 karena dua aturan pendukung mereka baru terbit pada Desember 2021. Aturan pertama berupa Peraturan Otoritas Jasa Keuangan (OJK) Nomor 22/POJK.04/2021 tentang Penerapan Klasifikasi Saham dengan Hak Suara Multipel oleh Emiten dengan Inovasi dan Tingkat Pertumbuhan Tinggi yang Melakukan Penawaran Umum Efek Bersifat Ekuitas Berupa Saham pada 7 Desember 2021. Ketentuan berikutnya terbit pada 21 Desember 2021, yaitu Surat Keputusan Direksi PT Bursa Efek Indonesia (BEI) Nomor Kep-00101/BEI/12-2021 tentang Perubahan Peraturan Nomor I-A tentang Pencatatan Saham dan Efek Bersifat Ekuitas Selain Saham yang Diterbitkan oleh Perusahaan Tercatat.

Aturan pertama, POJK 22/POJK.04/2021 mengatur penerapan saham dengan hak suara multipel (SDHM). Maksudnya, satu lembar saham dari pemegang saham tertentu punya lebih dari satu hak suara. Perbandingannya bisa 1 lembar untuk 10-40 suara. Seperti saham Dwiwarna pada badan usaha milik negara.

Pemegang saham kategori ini mencakup pendiri atau anggota manajemen kunci yang memegang peran penting untuk keberlanjutan perusahaan dalam jangka panjang. Polanya persis seperti yang diterapkan perusahaan teknologi global semacam Google atau Facebook. “POJK ini tidak ditujukan untuk satu emiten semata (GoTo), tapi bagi emiten-emiten new economy yang memenuhi kriteria,” tutur juru bicara OJK, Sekar Putih Djarot, pada Jumat, 18 Maret lalu.

SDHM hanya berlaku selama 10 tahun dan dapat diperpanjang 10 tahun lagi asalkan disetujui pemegang saham independen dalam rapat umum pemegang saham. Pemegang SDHM juga dilarang mengalihkan sahamnya paling lama dua tahun sejak pencatatan saham di bursa.

Dalam prospektus awal GoTo, empat orang masuk kategori pemegang saham seri B alias saham multipel. Mereka adalah Andre Soelistyo dan Kevin Bryan Aluwi (pendiri Gojek bersama Nadiem Makarim); William Tanuwijaya (pendiri Tokopedia); dan Melissa Siska Juminto, rekan awal William di Tokopedia. Patrick Minh Cao, Presiden GoTo, juga bisa mendapatkan SDHM GoTo di kemudian hari.

Sementara POJK SDHM menjamin para pendiri tetap bisa mengendalikan perusahaan, Surat Keputusan Direksi PT Bursa Efek Indonesia Nomor Kep-00101/BEI/12-2021 alias Peraturan I-A adalah karpet merah bagi GoTo untuk mengais pendanaan dari publik. Peraturan baru itu menghapus sejumlah pagar yang membuat perusahaan merugi seperti GoTo tak bakal bisa go public di papan utama—papan perdagangan yang selama ini hanya diisi emiten kakap dengan rekam jejak panjang dan dipercaya investor.

Dalam Peraturan I-A sebelumnya, Keputusan Direksi PT Bursa Efek Indonesia Nomor Kep-00183/BE1/12-2018, hanya perusahaan yang sudah untung dalam satu tahun pembukuan terakhir yang boleh masuk papan utama. Jika belum untung, calon anggota bursa akan dicatat pada papan pengembangan, itu pun perusahaan harus bisa memproyeksikan keuntungan pada tahun kedua setelah IPO—atau pada tahun keenam untuk sektor tertentu, seperti batu bara.

GoTo masih mencatat kerugian, meski aplikasi super Gojek dan Tokopedia telah belasan tahun beroperasi. GTV perseroan memang naik terus, dari Rp 154,9 triliun pada 2018 menjadi Rp 330 triliun pada 2020. Pendapatan total GoTo juga naik, dari Rp 4,2 triliun pada 2018 menjadi Rp 8,4 triliun pada 2020.

Tapi yang perlu dipelototi adalah sumber pendapatannya. Lebih dari separuh pendapatan setiap tahun itu berasal dari kantong investor. Pendapatan riil dari pelanggan hanya Rp 1,4 triliun pada 2018 dan Rp 3,3 triliun pada 2020.

Sementara itu, beban GoTo lebih besar, yakni Rp 13,3 triliun pada 2018 dan Rp 13,4 triliun pada 2020. Hingga akhir 2019, porsi beban terbesar perusahaan, yakni 51,2 persen, disumbang pos belanja promosi. Sedangkan sejak 2020, gaji karyawan menjadi beban terbesar, yakni 27 persen.

Itu sebabnya kerugian GoTo belum diketahui kapan bakal berakhir. Per akhir 2020, GoTo merugi Rp 16,6 triliun. Jika Peraturan I-A tidak diubah, GoTo sudah pasti tidak bisa go public di Indonesia, bahkan masuk ke papan akselerasi sekalipun—kolam terendah di Bursa Efek Indonesia. “OJK sudah me-review perubahan Peraturan I-A tersebut. Peraturan tersebut berlaku untuk semua perusahaan,” ujar Sekar Putih Djarot.

Dalam paparan publik IPO pada Selasa, 15 Maret lalu, Andre Soelistyo mengakui pertumbuhan perusahaan yang tinggi, lewat ekspansi jaringan, pemasaran, dan promosi, telah membuat pendapatan sebelum dikurangi bunga, pajak, depresiasi, dan amortisasi (EBITDA) yang disesuaikan plus margin menjadi negatif. Namun, dia mengklaim, GoTo telah berhasil meningkatkan efisiensi biaya secara konsisten. “Dapat dilihat dari adjusted EBITDA yang telah membaik dari 2018 sampai periode sembilan bulan pertama 2021,” kata Andre. “Network effect kami akan mendorong pertumbuhan dengan margin dan biaya lebih efisien, untuk mempercepat langkah kami menuju profitabilitas.”

Network effect yang dimaksud Andre adalah ketika GoTo menjadi lebih berharga saat lebih banyak orang menggunakannya. Sedangkan EBITDA GoTo per akhir September 2021 tercatat minus alias rugi Rp 7,8 triliun—lebih baik dibanding pada 2018 yang minus Rp 10 triliun.

Perubahan Peraturan I-A Bursa Efek Indonesia tersebut membikin sejumlah kalangan memicingkan mata. Termasuk Teguh Hidayat, pengamat pasar modal yang memperkirakan IPO GoTo hanya akan menguntungkan pendiri dan investor lawas, yang menilai alasan otoritas bursa—bahwa perubahan peraturan bertujuan memfasilitasi pengembangan ekonomi dan menghimpun modal dalam negeri—sebagai basa-basi. “Tujuan utamanya memfasilitasi investor dan founder yang mau keluar dan menghasilkan cuan,” ucap Teguh. “Yang dikorbankan investor lokal.”

Direktur Utama BEI Inarno Djajadi enggan berkomentar tentang perubahan aturan yang memberi karpet merah buat unicorn melantai di bursa saham. “Lebih pas tanya ke Pak Nyoman,” tutur Inarno pada Jumat, 18 Maret lalu. Adapun Direktur Penilaian Perusahaan BEI I Gede Nyoman Yetna tak membalas permintaan klarifikasi yang dilayangkan sejak Jumat itu.

Penasihat Pengembangan Produk BEI, Poltak Hotradero, mengatakan dua peraturan yang terbit pada Desember 2021 itu sudah lama digodok oleh BEI dan OJK. Perubahan dilakukan untuk mengikuti kondisi zaman dan permintaan pasar. “Yang penting penekanannya transparansi,” kata Poltak pada Sabtu, 19 Maret lalu. “GoTo yang pertama kali mengadopsi itu, sampai prospektusnya 900 halaman lebih.”

Prospektus awal itu bisa dibaca oleh siapa saja. Tidak ada pula yang memaksa investor membeli saham publik perdana GoTo. Yang belum terang adalah nasib perusahaan setelah masuk bursa. GoTo mungkin saja menjadi Amazon, perusahaan terbesar ketiga dunia dari segi pendapatan yang membutuhkan waktu selama 23 tahun buat mencetak laba sejak didirikan pada 1994. Atau bisa juga GoTo menjadi Boo.com, lokapasar asal Inggris yang diluncurkan pada 1999 dan menghabiskan dana dari modal ventura senilai US$ 135 juta dalam 18 bulan, lalu dilikuidasi.

- Akses edisi mingguan dari Tahun 1971

- Akses penuh seluruh artikel Tempo+

- Baca dengan lebih sedikit gangguan iklan

- Fitur baca cepat di edisi Mingguan

- Anda Mendukung Independensi Jurnalisme Tempo